Thuế TNCN đối với lao động thời vụ một lần chi trả dưới 2 triệu đồng

Thuế TNCN đối với lao động thời vụ một lần chi trả dưới 2 triệu đồng được tính như thế nào? Trong nội dung bài viết dưới đây Kỹ năng kế toán sẽ hướng dẫn chi tiết các trường hợp khi tính thuế TNCN đối với lao động thời vụ một lần chi trả dưới 2 triệu đồng và những vấn đề về quyết toán thuế, BHXH với ví dụ cụ thể để các bạn nắm được vận dụng vào trong công việc thực tế học kế toán thực hành online

Căn cứ pháp lý:

- Khoản 1 Điều 25 Thông tư 111/2013/TT-BTC này 15/08/2013 của Bộ Tài chính hướng dẫn về thuế thu nhập cá nhân (TNCN)

- Thông tư 92/2015/TT-BTC tại Điều 21, Khoản 1 Sửa đổi bổ sung tiết a.3 điểm a khoản 1 Điều 16 Thông tư 156/2013/TT-BTC khóa học xuất nhập khẩu ngắn hạn

Theo đó:

Trường hợp 1: Về thu nhập từ tiền lương đối với lao động thời vụ dưới 03 tháng/01 năm tài chính

- Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không đăng ký hợp đồng lao động (theo hướng dẫn tại điểm c, d, khoản 2, Điều 2 Thông tư này) hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức thu nhập từ hai triệu (2.000.000) đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân

- Nếu cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết (theo mẫu 02/CK-TNCN theo Thông tư 92/2015/TT-BTC) gửi tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế TNCN. Cá nhân làm cam kết theo hướng dẫn tại điểm này phải đăng ký thuế và có mã số thuế tại thời điểm cam kết". (Tham khảo: Hướng dẫn đăng ký mã số thuế online chuẩn nhất)

- Trường hợp Công ty ký hợp đồng theo thời vụ với người lao động dưới 3 tháng, tanh toán lương theo tuần với mức chi trả dưới 2 triệu đồng/lần thì vào mỗi lần chi trả (thấp hơn 2 triệu đồng/lần) Công ty tạm thời không phải khấu trừ thuế theo mức 10% trên thu nhập trước khi chi trả cho người lao động, nhưng đến cuối tháng Công ty tổng hợp thu nhập đã chi trả cho từng cá nhân trong tháng, tính và kê khai nộp thuế TNCN (theo mức 10%) đối với những cá nhân có tổng thu nhập từ 2 triệu đồng trở lên.

Xem thêm: Quy định khấu trừ thuế TNCN trong thời gian thử việc

Trường hợp 2: Về thu nhập từ tiền lương đối với lao động thời vụ dưới 03 tháng/ ký nhiều lần trong 01 năm tài chính

- Trường hợp Công ty ký hợp đồng theo mùa vụ với người lao động dưới 3 tháng nhưng trong năm tài chính Công ty ký nhiều lần không liên tục (chỉ ký khi có nhu cầu), cả năm cá nhân đó có tổng thời gian lao động tại đơn vị từ 3 tháng đến dưới 12 tháng thì Công ty thực hiện tạm khấu trừ thuế của cá nhân theo Biểu thuế lũy tiến từng phần tính trên thu nhập tháng. Người lao động thực hiện đăng ký người phụ thuộc, giảm trừ gia cảnh theo quy định.

Như vây:

- Cá nhân có thu nhập từ nhiều nơi và ký hợp đồng lao động từ 3 tháng trở lên thì tính thuế TNCN theo Biểu thuế lũy tiến từng phần.

- Cá nhân có thu nhập nhiều nơi trong đó có nơi ký dưới 3 tháng (mức lương từ 2 triệu đồng/lần hoặc /tháng trở lên) thì phải khấu trừ 10% (Không được làm cam kết vì có thu nhập 2 nơi)

Xem thêm: Giải đáp vướng mắc về Thuế TNCN khi quyết toán

Chia sẻ kinh nghiệm tính thuế TNCN đối với lao động thời vụ một lần chi trả dưới 2 triệu đồng

1. Người lao động thời vụ, hợp đồng dưới 3 tháng nếu có thu nhập < 2 triệu/lần hoặc /tháng thì khi trả lương, kế toán cần giữ lại CMND photo của người đó. Hồ sơ gồm:

- Hợp đồng lao động CMND photo

- Bảng lương, bảng chấm công

- Chứng từ thanh toán tiền lương: Tiền gửi hay tiền mặt đều được

Ví dụ: Công ty thuê lao động thời vụ trả lương: 1.900.000/tháng trả vào cuối tháng ⇒ Không khấu trừ thuế TNCN do tổng thu nhập > 2.000.000

Ví dụ: Công ty thuê lao động thời vụ trả lương: 1.900.000/tháng chia làm 3 lần chi trả, các lần chi trả như sau 500.000 + 400.000 + 1.000.000 tổng thu nhập tháng là 1.900.000/tháng ⇒ Không khấu trừ thuế TNCN do tổng thu nhập < 2.000.000

2. Nếu có Tổng thu nhập > 2 triệu/lần/tháng thì khi trả lương, kế toán sẽ khấu trừ thuế 10% thuế TNCN trên thu nhập trước khi trả cho người lao động.

Ví dụ: Công ty thuê lao động thời vụ trả lương: 4.000.000/tháng và phụ cấp 500.000 thì thuế TNCN phải nộp = (4.000.000 + 500.000) x 10% = 450.000 (Tính theo tổng thu nhập không giảm trừ gia cảnh)

Ví dụ: Công ty thuê lao động thời vụ trả lương: 4.000.000/tháng và phụ cấp 500.000 đồng chia làm 3 lần chi trả, mỗi lần chi trả < 2.000.000. Tổng thu nhập tháng cộng dồn là 4.500.000 thì:

Thuế TNCN phải nộp = (4.000.000 + 500.000) x 10% = 450.000 (Tính theo tổng thu nhập không giảm trừ gia cảnh)

⇒ Nếu không muốn khấu trừ 10% thì phải có bản cam kết 02/CK-TNCN, cam kết thu nhập sau khi trừ các khoản giảm trừ chưa tới mức phải khấu trừ thì kế toán tạm thời không khấu trừ thuế TNCN.

Chú ý:

- Cá nhân làm bản cam kết 02/CK-TNCN phải có mã số thuế tại thời điểm cam kết và chỉ có thu nhập tại 1 nơi và ước tính tổng thu nhập chịu thuế sau khi giảm trừ gia cảnh chưa đến mức phải nộp thuế.

- Nếu cá nhân đó có thu nhập 2 nơi thì: Không được làm cam kết và phải khấu trừ 10%

Lưu ý:

- Khi doanh nghiệp trả các khoản thu nhập đã khấu trừ thuế đối với lao động thời vụ, ký hợp đồng dưới 3 tháng phải cấp chứng từ khấu trừ thuế theo yêu cầu của cá nhân bị khấu trừ cho mỗi lần khấu trừ thuế hoặc cấp một chứng từ khấu trừ cho nhiều lần khấu trừ thuế trong một kỳ tính thuế (mẫu số 07/CTKT-TNCN ban hành kèm theo TT 92/2015/TT-BTC)

- Doanh nghiệp các bạn muốn có chứng từ khấu trừ thuế TNCN thì phải làm đơn gửi lên cơ quan thuế để yêu cầu mua sử dụng

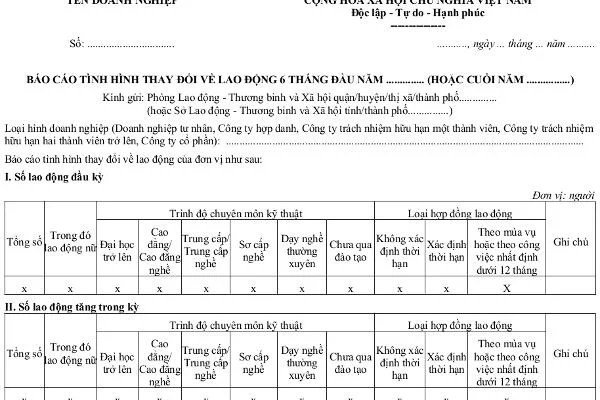

- Phải báo cáo tình hình sử dụng hàng quý. Được lưu bảo quan như hóa đơn tài chính

Quyết toán thuế TNCN

- Cá nhân có phát sinh thu nhập có tên trên bảng lương phát sinh thu nhập là phải quyết toán thuế TNCN dù phát sinh tiền thuế TNCN hay là không phát sinh tiền thuế TNCN

- Không có tên trên bảng lương không phát sinh trả thu nhập thì không phải khai quyết toán thuế TNCN

- Nếu trong năm không phát sinh tiền lương và thu nhập của bất kỳ cá nhân nào thì vẫn nộp tờ khai quyết toán thuế TNCN để trống

Vấn đề BHXH cho nhân viên làm nhiều công ty

- Theo khoản 1 Điều 39 Quyết định 959/QĐ-BHXH ban hành ngày 9/9/2015 của Bảo hiểm xã hội Việt Nam:

"1. Đối tượng tham gia BHXH bắt buộc, BHYT, BHTN

1.2. Người lao động đồng thời có từ 02 HĐLĐ trở lên với nhiều đơn vị khác nhau thì đống BHXH, BHTN theo HĐLĐ giao kết đầu tiên, đóng BHYT theo HĐLĐ có mức tiền lương cao nhất."

Như vậy:

- Đóng BHXH, BHTN tại nơi ký hợp đồng đầu tiên

- Đóng BHYT tại nơi có mức lương cao nhất.

Theo trên:

- Chỉ lao động thời vụ dưới 3 tháng mới được làm cam kết 02/CK-TNCN

- Những lao động thời vụ, hợp đồng lao động dưới 3 tháng nếu có thu nhập dưới 2 triệu/;ần hoặc /tháng thì không phải khấu trừ thuế TNCN 10%

- Nếu có Tổng thu nhập > 2 triệu/lần hoặc /tháng thì phải khấu trừ thuế 10% thuế TNCN trên thu nhập trước chi trả cho NLĐ.

⇒ Nếu không muốn khấu trừ 10% thì phải có bản cam kết 02/CK-TNCN, cam kết thu nhập sau khi trừ các khoản giảm trừ chưa tới mức phải khấu trừ thì kế toán tạm thời không khấu trừ thuế TNCN.

Chú ý:

- Cá nhân làm bản cam kết 02/CK-TNCN phải có MST tại thời điểm cam kết và chỉ có thu nhập tại 1 nơi và ước tính tổng mức thu nhập chịu thuế sau khi giảm trừ gia cảnh chưa đến mức phải nộp thuế.

- Nếu cá nhân đó có thu nhập 2 nơi tại thời điểm phát sinh thu nhập thì: Không làm cam kết và phải khấu trừ 10%

Trên đây là hướng dẫn về Thuế TNCN đối với lao động thời vụ một lần chi trả dưới 2 triệu đồng và những kinh nghiệm xử lý trong thực tế. Mong rằng bài viết hữu ích với các bạn

Tham khảo: Học kế toán thuế chuyên sâu ở đâu tốt