Cách Lập Tờ Khai Thuế Thu Nhập Cá Nhân - Lưu Ý Mức Phạt Chậm Nộp

Kê khai và lập tờ khai thuế thuế thu nhập cá nhân là công việc thường xuyên của kế toán thuế. Bài viết sau Kỹ năng kế toán sẽ hướng chi tiết trên phần mềm hạch toán kê khai.

1. Xác định Doanh nghiệp kê khai thuế TNCN theo tháng hay theo quý?

Theo điều 8 và điều 9 Nghị định 126/2020/NĐ-CP:

- Nếu doanh nghiệp thực hiện kê khai thuế GTGT theo tháng thì phải kê khai thuế TNCN theo tháng.

- Nếu doanh nghiệp thực hiện kê khai thuế GTGT theo quý thì kê khai thuế TNCN theo quý.

»»»» Review Khóa Học Kế Toán Tổng Hợp Online Tốt Nhất

2. Cách Lập Tờ Khai Thuế Thu Nhập Cá Nhân

- Đầu tiên, bạn cần xác định được Doanh nghiệp bạn thực hiện kê khai thuế TNCN theo quý hay theo tháng.

- Khi đã cài đặt phần mềm HTKK và xác định được kỳ kê khai, kế toán lập tờ khai thuế TNCN mẫu số 05/KK-TNCN theo các bước sau:

Lưu ý: Tờ khai thuế TNCN mẫu 05/KK-TNCN là tờ khai dành cho tổ chức, cá nhân trả các khoản thu nhập từ tiền lương, tiền công.

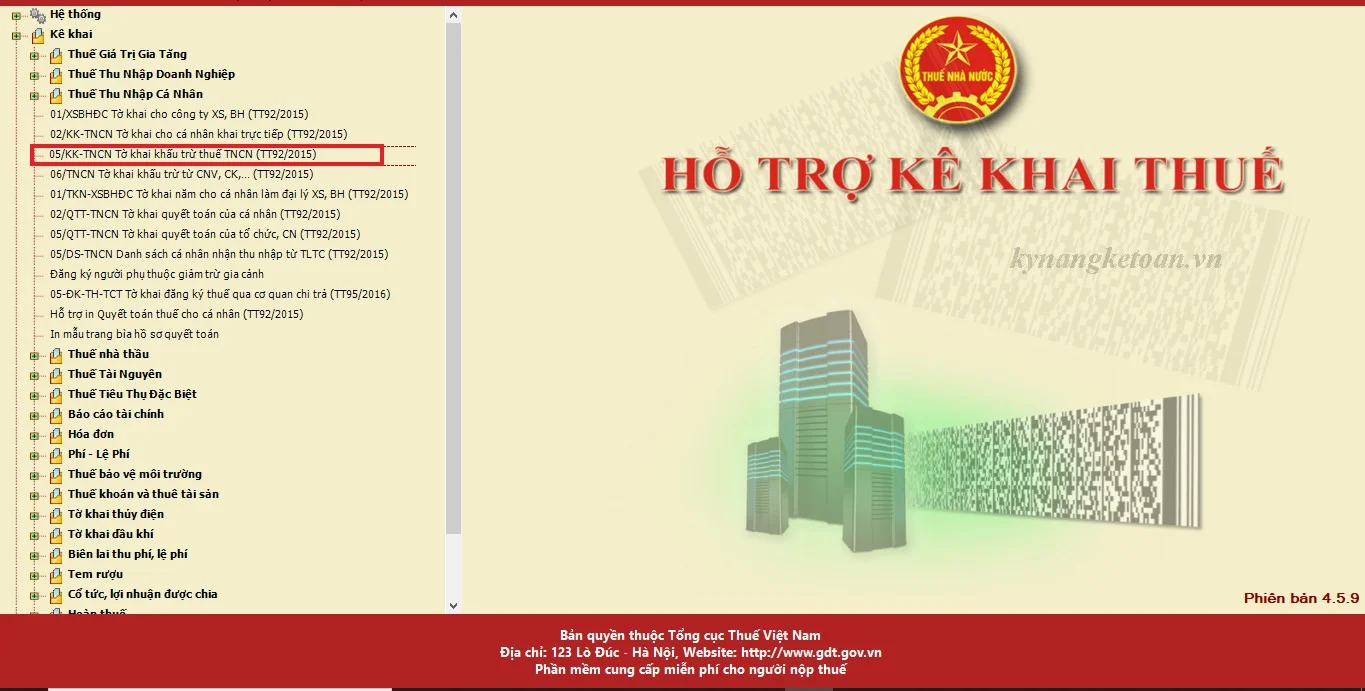

Bước 1:

- Đăng nhập vào phần mềm HTKK

=> Chọn “Thuế Thu nhập cá nhân”

=> chọn “05/KK-TNCN Tờ khai khấu trừ thuế TNCN (TT92/2015)”

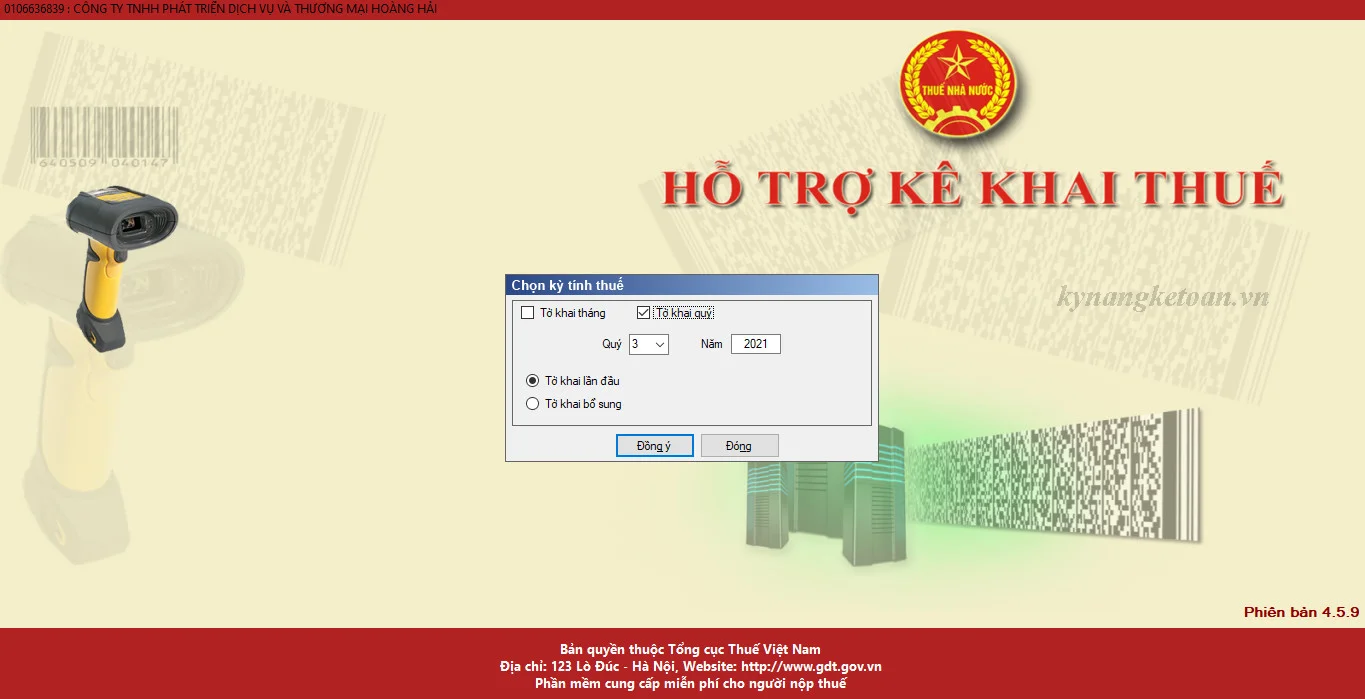

- Tiếp theo các bạn lựa chọn các thông số của tờ khai:

+ Tờ khai tháng hay quý

+ Tháng hoặc quý kê khai

+ Tờ khai lần đầu hay bổ sung

=> Chọn "Đồng ý"

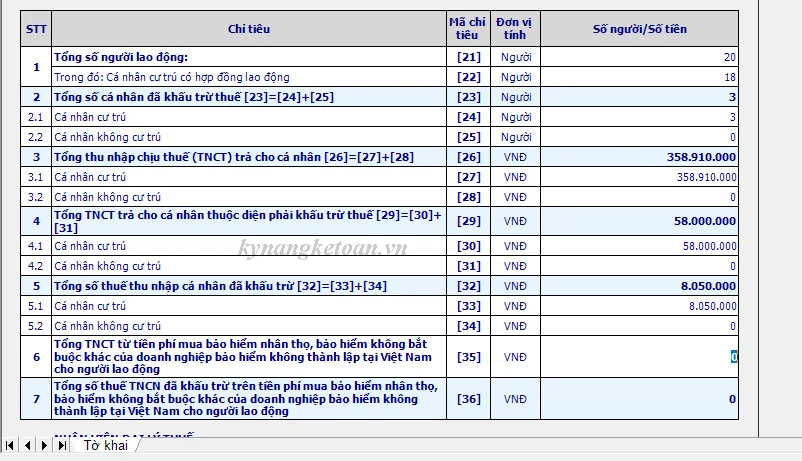

Bước 2: Nhập số liệu vào các chỉ tiêu trên Tờ khai thuế TNCN 05/KK-TNCN

Chú ý: Ta chỉ nhập vào các chỉ tiêu trong ô màu trắng, còn các ô màu xanh phần mềm sẽ tự động tính dựa trên số liệu ta nhập vào ô màu trắng.

Cách kê khai các chỉ tiêu như sau:

- Chỉ tiêu [21] Tổng số người lao động:

Là tổng số cá nhân có thu nhập từ tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập trong kỳ.

Nghĩa là: Trong quý (hoặc tháng) , doanh nghiệp trả thu nhập cho bao nhiêu người thì nhập tổng số nhân viên đó vào (kể cả lao động thời vụ, thử việc, hợp đồng dài hạn, nhân viên đã nghỉ trong quý)

- Chi tiêu [22] Cá nhân cư trú có hợp đồng lao động:

Là tổng số cá nhân cư trú nhận thu nhập từ tiền lương, tiền công theo Hợp đồng lao động từ 03 tháng trở lên mà tổ chức, cá nhân trả thu nhập trong kỳ.

- Chỉ tiêu [24] Tổng số cá nhân đã khấu trừ - Cá nhân cư trú:

Là số cá nhân cư trú có thu nhập từ tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã khấu trừ thuế.

- Chỉ tiêu [25] Tổng số cá nhân đã khấu trừ - Cá nhân không cư trú:

Là số cá nhân không cư trú có thu nhập từ tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã khấu trừ thuế.

- Chỉ tiêu [27] Tổng thu nhập chịu thuế TNCN trả cho cá nhân - Cá nhân cư trú:

Là các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã trả cho cá nhân cư trú trong kỳ.

- Chỉ tiêu [28] Tổng thu nhập chịu thuế TNCN trả cho cá nhân - Cá nhân không cư trú:

Là các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã trả cho cá nhân không cư trú trong kỳ.

- Chỉ tiêu [30] Tổng thu nhập chịu thuế trả cho cá nhân thuộc diện phải khấu trừ thuế - Cá nhân cư trú:

Là các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã trả cho cá nhân cư trú thuộc diện phải khấu trừ thuế theo trong kỳ.

Lưu ý: Chỉ tiêu 30 này cũng giống như Chỉ tiêu 27 bên trên:

=> Nhưng Chỉ tiêu 27 là Tổng thu nhập chịu thuế của tất cả nhân viên.

=> Còn Chỉ tiêu 30 này thì chỉ là Tổng thu nhập chịu thuế của những nhân viên thuộc diện phải khấu trừ thuế TNCN.

- Chỉ tiêu [31] Tổng thu nhập chịu thuế trả cho cá nhân thuộc diện phải khấu trừ thuế-Cá nhân không cư trú:

Là các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà tổ chức, cá nhân trả thu nhập đã trả cho cá nhân không cư trú thuộc diện phải khấu trừ thuế trong kỳ.

- Chỉ tiêu [33] Tổng số thuế thu nhập cá nhân đã khấu trừ - Cá nhân cư trú:

Là số thuế thu nhập cá nhân mà tổ chức, cá nhân trả thu nhập đã khấu trừ của các cá nhân cư trú trong kỳ.

- Chỉ tiêu [34] Tổng số thuế thu nhập cá nhân đã khấu trừ - Cá nhân không cư trú:

Là số thuế thu nhập cá nhân mà tổ chức, cá nhân trả thu nhập đã khấu trừ của các cá nhân không cư trú trong kỳ.

- Chỉ tiêu [35] Tổng TNCT từ tiền phí mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động:

Là khoản tiền mà tổ chức, cá nhân trả thu nhập mua bảo hiểm nhân thọ, bảo hiểm không bắt buộc khác có tích lũy về phí bảo hiểm của doanh nghiệp bảo hiểm không thành lập tại Việt Nam cho người lao động.

=> Sau khi nhập xong các bạn ấn “Ghi”

=> Rồi ấn “Kết xuất XML” để nộp qua mạng.

3. Lưu Ý Mức Phạt Chậm Nộp

Trước ngày 5/12/2020 thì Mức phạt chậm nộp Tờ khai thuế được áp dụng theo Điều 9 Thông tư 166/2013/TT-BTC, cụ thể như sau:

| Số Ngày Nộp Chậm (Vi Phạm) | Mức Xử Phạt |

| Từ 01 - 05 ngày mà có tình tiết giảm nhẹ | Phạt cảnh cáo |

| Từ 01 - 10 ngày | Phạt tiền từ 400.000 - 1.000.000 đồng |

| Từ trên 10 ngày đến 20 ngày | Phạt tiền từ 800.000 - 2.000.000 đồng |

| Từ trên 20 - 30 ngày | Phạt tiền từ 1.200.000 - 3.000.000 đồng |

| Từ trên 30 - 40 ngày | Phạt tiền từ 1.600.000 - 4.000.000 đồng |

| Từ trên 40 - 90 ngày hoặc quá 90 ngày nhưng không phát sinh số thuế phải nộp | Phạt tiền từ 2.000.000 - 5.000.000 đồng |

Mức phạt chậm nộp tờ khai mới nhất theo nghị định 125/2020/NĐ-CP

| Số Ngày Nộp Chậm (Vi Phạm) | Mức Xử Phạt (Nghị định 125/2020/NĐ-CP) |

| Nộp hồ sơ khai thuế quá thời hạn từ 01 - 05 ngày và có tình tiết giảm nhẹ | Phạt cảnh cáo |

| Nộp hồ sơ khai thuế cho cơ quan thuế quá thời hạn quy định từ 01 - 30 ngày | Phạt tiền từ 2.000.000 - 5.000.000 đồng |

| Nộp hồ sơ khai thuế quá thời hạn quy định từ 31 - 60 ngày | Phạt tiền từ 5.000.000 - 8.000.000 đồng |

| - Nộp hồ sơ khai thuế quá thời hạn quy định từ 61 - 90 ngày - Nộp hồ sơ khai thuế quá thời hạn quy định từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp - Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp - Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp | Phạt tiền từ 8.000.000 - 15.000.000 đồng |

| - Nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước | Phạt tiền từ 15.000.000 - 25.000.000 đồng |

- Cách tính thời hiệu xử phạt theo Nghị định 125/2020/NĐ-CP:

Thời hiệu được tính từ ngày người nộp thuế nộp hồ sơ khai thuế hoặc cơ quan thuế phát hiện (trách nhiệm tăng đáng kể so với quy định cũ tại thông tư 166/2013/TT-BTC)

- Cách tính tăng nặng, giảm nhẹ theo Nghị định 125/2020/NĐ-CP

Mỗi tình tiết tăng nặng giảm nhẹ thì tăng giảm 10% số tiền phạt (trước đây là 20%).

Hy vọng bài viết Hướng dẫn tra cứu hóa đơn điện tử hữu ích với bạn đọc. Ngoài ra để nâng cao kiến thức thực tế bạn có thể tham khảo các khóa học kế toán tổng hợp thực hành ở trung tâm uy tín.

>> Xem thêm: